贈与税の申告は必要?払うのは誰?いつまでに申告するの?

贈与税ってどんな税金?

相続の時をのぞいて、現金や土地などの財産をもらった場合、一定の金額を超えると贈与税がかかります。

『贈与』とは無償で誰かに財産を譲ることをいいます。

贈与税の申告って必要?

1年間に贈与された金額は110万円以下であれば贈与税の申告は必要ありません。

1月1日から12月31日までの1年間に財産の贈与(法人からの贈与以外)を受けた人は、次に掲げるケースに応じて贈与税の申告をしなければいけません。

①暦年課税を適用する場合(財産価額の合計が110万円を超える場合)

②相続時精算課税を適用するとき

③住宅取得等資金の非課税の特例を受ける場合

贈与税の申告期限

平成30年分の贈与税の申告書の提出期間は、 平成31年(2019年)2月1日(金)から同年3月15日(金) までです。

贈与税の申告書は、受贈者の住所地の所轄税務署長に提出してください。

贈与税の税率って?

贈与税の税率には、 特例税率 と 一般税率 があります。

どちらも累進課税なので、贈与を受けた財産の価額が高くなるほど税率も高くなります。

特例税率とは

直系尊属(祖父母や父母など)から、贈与を受けた年の1月1日において20歳以上の直系卑属(子・孫など)への贈与税の計算に使用する事が出来る税率です。

祖父から孫への贈与や、母から子への贈与などがこれに該当します。

贈与税って誰が払うの?

贈与税は利益を受ける側、つまり「受け取る側」に課されます。

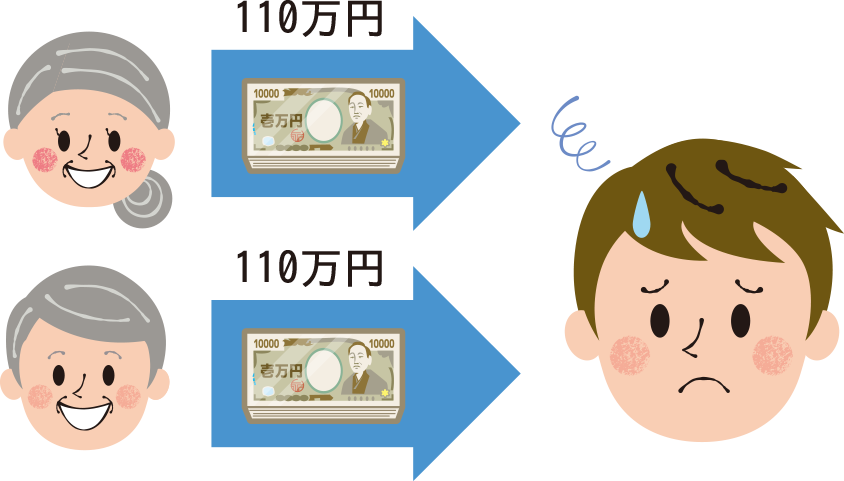

暦年課税制度の場合

同じ年に父からと母からと、それぞれ基礎控除内のつもりで贈与していても、子が受け取った金額は総額で220万円となり、基礎控除を超えてしまいます。

子は、基礎控除を超えた分の税を負担することになります。

一年にもらった金額 ー 基礎控除額(110万円)= 課税対象額

課税対象額 × 贈与税率 ー 控除額 = 贈与税額

贈与税がかからない場合

例えば留学費用や仕送り、塾や習い事の月謝など

例えばいろいろな人からいただいた結婚や出産のご祝儀など

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」という制度が期間限定で実施されており、その制度の適用を受ける贈与のことを指しています。(平成27年4月1日から平成31年(2019年)3月31日までの間)

贈与税の特例とは?

贈与した際に、通常ならかかるはずの贈与税を非課税にする特例がいくつかあります。

配偶者控除

配偶者の方から、マイホーム用の不動産、またはマイホーム用の不動産の購入資金を贈与された場合、課税対象額から2,000万円までの控除を受けることができます。

相続時精算課税制度

60歳以上の父母または祖父母から、20歳以上の子または孫への贈与を行った場合、最大2,500万円まで贈与税が課税されないという制度です。相続時精算課税によって贈与された贈与財産は相続発生時に相続財産と合わせて相続税の課税対象となります。

住宅取得等資金の非課税制度

父母、祖父母からの住宅購入資金を贈与された場合、最大で1200万円までを控除の対象に含めることができます。

この特例を適用させるための条件は、贈与を受ける方が贈与年の1月1日時点で20歳以上であること、資金を贈与される時期が平成33年12月31日までの契約であることです。*消費税の税率が変わった場合は上限が変更になります。

教育資金の贈与

教育資金であれば子供一人あたり最大1,500万円まで非課税で贈与することができます。

この制度を適用させた場合、30歳までに贈与されたお金を使い切る必要があり、30歳までに使い切れなかった場合、残高に対して贈与税が課せられます。

結婚・子育て資金の一括贈与

祖父母や父母が20歳以上50歳未満の子どもや孫に、結婚・子育てに関するまとまったお金をあげた(贈与)場合、そのお金を受け取った人、子供一人あたり1000万円(結婚関係は、そのうち300万円)までは税金がかからない制度です。

相続時精算課税をはじめとする贈与制度を活用するにあたっては、税理士への事前の相談がおすすめです。

贈与税申告の報酬について

申告報酬

贈与税については、ご依頼される方の「取得財産の総額」によって金額がかわりますので個別にお見積りいたします。

基本報酬

基本報酬額 20,000円(税別)

暦年課税による金銭贈与税申告書+贈与契約書作成が基本報酬に含まれます。

加算報酬:各種特例を適用する場合

| 特例名称 | 適用単位 | 報酬(税抜) |

| 相続時精算課税 | 適用1件あたり | 30,000円 |

| 贈与税の配偶者控除 | 適用1件あたり | 30,000円 |

| 住宅取得資金の非課税

(暦年課税・相続時精算課税) |

適用1件あたり | 50,000円 |

加算報酬:財産評価をする場合

| 財産の種類 | 適用単位 | 報酬(税抜) |

|

不動産 |

1利用地につき |

路線価地域 50,000円 倍率地域 20,000円 |

|

非上場株式 |

1社につき | 150,000円(2年目以降は30,000円) |

※贈与税の申告に必要な各種書類の取得費用につきましては、実費にてご精算いただきます。

・戸籍謄本・除籍謄本・戸籍の附表・住民票

・不動産登記簿謄本・公図・固定資産税評価証明書など